股票的杠杆交易:一种高风险高回报的投资策略

在金融投资领域,股票的杠杆交易是一种较为特殊且具有较高风险的交易方式。杠杆交易,简单来说,就是投资者通过借入资金来增加投资的规模,以期获得更高的收益。

杠杆交易的运作方式通常是投资者向券商或其他金融机构借入一定比例的资金,然后用自己的资金和借入的资金一起进行股票投资。例如,如果投资者有 10 万元资金,通过杠杆交易,可能借入 10 万元甚至更多,从而拥有 20 万元或更多的资金来投资股票。

杠杆交易在投资中的风险主要体现在以下几个方面:

首先是资金成本风险。借入资金是需要支付利息的,如果投资收益不足以覆盖借款利息,就会导致亏损。

其次是市场波动风险。由于杠杆放大了投资规模,市场的小幅波动可能会导致投资者的损失大幅增加。比如,在没有杠杆的情况下,股票下跌 10%,投资者损失 10%的本金;但在 2 倍杠杆的情况下,同样的跌幅,投资者可能会损失 20%的本金。

再者是强制平仓风险。当投资者的账户资产价值低于一定比例(通常称为平仓线)时,券商或金融机构有权强制平仓,卖出投资者的股票以收回借款,这可能导致投资者在不利的价位被迫卖出股票,从而造成巨大损失。

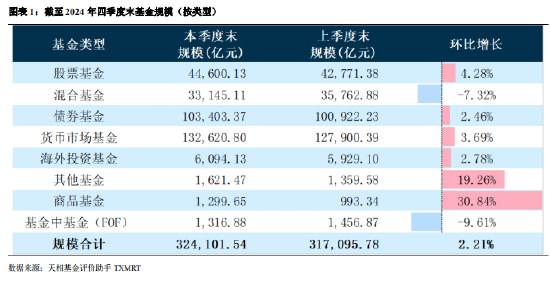

下面通过一个表格来更直观地对比普通股票交易和杠杆交易的风险:

交易方式 资金来源 风险程度 潜在收益 普通股票交易 自有资金 相对较低 与市场表现相关 杠杆交易 自有资金+借入资金 非常高 可能大幅高于普通交易,但也可能导致巨额亏损此外,杠杆交易还可能对投资者的心理产生影响。在高杠杆的压力下,投资者容易做出冲动和错误的决策,进一步加大投资风险。

总之,股票的杠杆交易虽然具有获取高额收益的可能性,但同时也伴随着巨大的风险。投资者在考虑进行杠杆交易之前,必须充分了解其风险,并具备相应的风险承受能力和投资经验。

(:贺

发表评论