在投资组合中,黄金资产的配置调整是一项至关重要的策略,它对于整体风险管理具有深远的影响。

首先,我们需要明确黄金在投资组合中的独特属性。黄金通常被视为一种避险资产,在经济不稳定、市场动荡或通货膨胀加剧时,其价值往往能够保持相对稳定甚至上升。

要合理调整黄金资产的配置,第一步是评估自身的投资目标和风险承受能力。如果您是一位追求稳健、低风险的投资者,可能需要在投资组合中分配较高比例的黄金资产,例如 10% - 20%。而对于风险偏好较高、追求高回报的投资者,黄金资产的占比可能相对较低,约 5% - 10%。

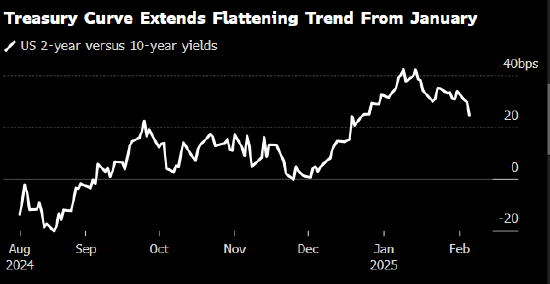

其次,关注宏观经济环境的变化也是关键。在经济增长放缓、货币政策宽松、地缘政治紧张等时期,增加黄金资产的配置可以有效降低投资组合的风险。例如,当全球经济面临衰退风险时,股票市场可能表现不佳,此时适当增加黄金配置,能够对冲股票资产的下跌风险。

此外,资产的多元化也是调整黄金配置的重要考虑因素。以下是一个简单的投资组合示例表格,展示不同经济环境下黄金资产配置的变化:

经济环境 股票资产占比 债券资产占比 黄金资产占比 经济繁荣期 60% 30% 10% 经济衰退期 30% 50% 20% 高通货膨胀期 20% 20% 60%合理调整黄金资产配置对整体风险管理的作用显著。它能够降低投资组合的波动性,减少单一资产类别对整体收益的影响。当其他资产类别出现大幅下跌时,黄金的相对稳定性能为投资组合提供一定的支撑,从而减少损失。

同时,黄金与传统资产如股票和债券的相关性较低。这意味着在市场波动时,黄金的表现往往与其他资产不同步,从而起到分散风险的作用。通过合理配置黄金资产,可以使投资组合更加平衡和稳健,提高在不同市场环境下的适应性和抗风险能力。

总之,在投资组合中合理调整黄金资产的配置需要综合考虑个人投资目标、风险承受能力、宏观经济环境等多方面因素。通过科学的配置和适时的调整,能够有效地管理投资风险,实现资产的保值增值。

发表评论