基金投资中的关键考量:降低跟踪误差与理解影响因素

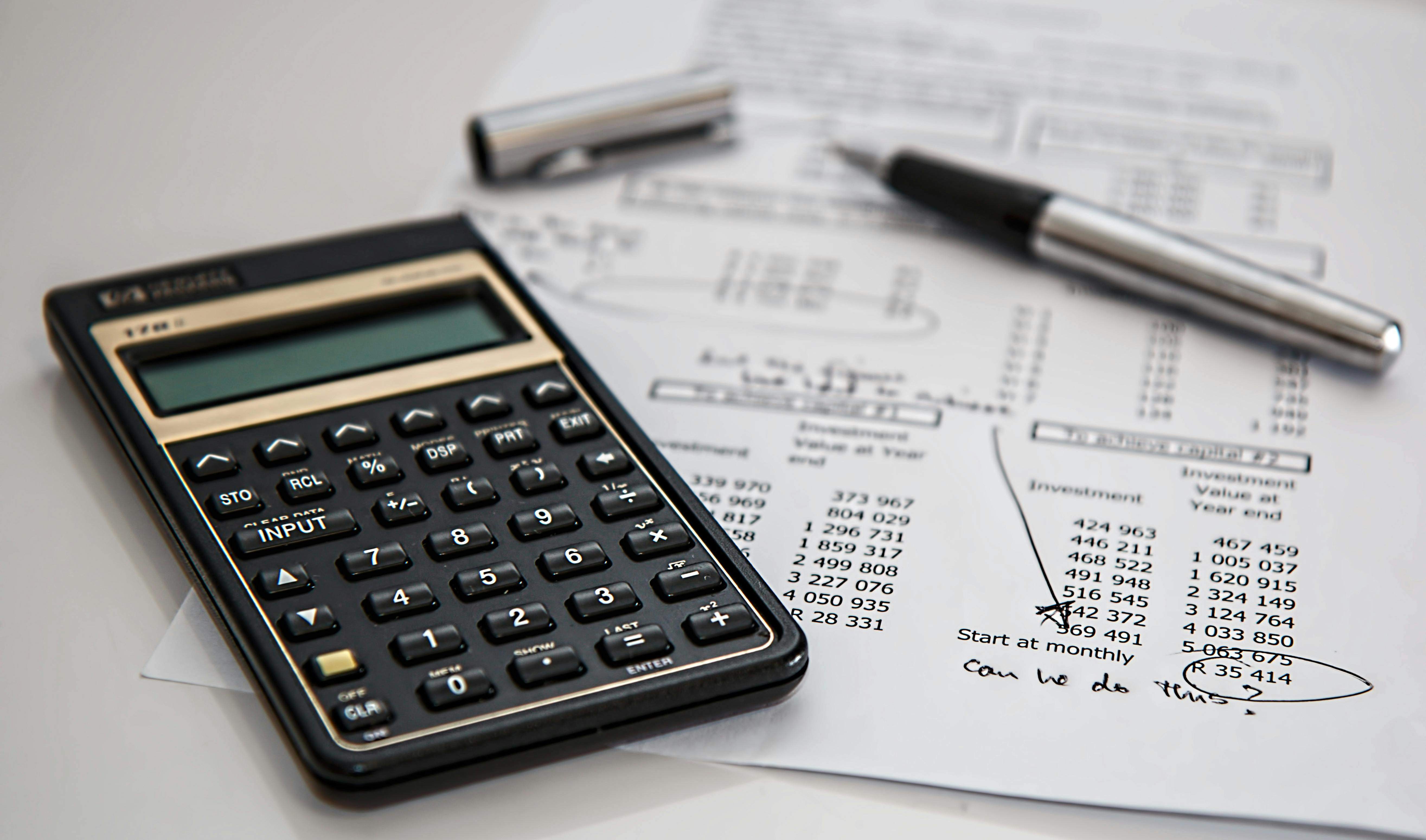

在基金投资领域,跟踪误差是一个重要的指标,它反映了基金的表现与所跟踪的基准指数之间的差异。对于投资者来说,了解如何降低基金跟踪误差以及清楚其影响因素至关重要。

首先,我们来探讨一下降低基金跟踪误差的方法。

基金经理的管理能力起着关键作用。经验丰富、专业素养高的基金经理能够通过精准的资产配置和及时的调仓操作,使其管理的基金更紧密地跟踪基准指数。他们需要对市场有敏锐的洞察力和准确的判断,以减少不必要的偏差。

交易成本的控制也是降低跟踪误差的重要一环。频繁的交易不仅会增加手续费等成本,还可能因为市场波动导致买卖价格不理想,从而扩大与基准指数的差距。

基金规模也会对跟踪误差产生影响。规模过小的基金可能面临流动性不足的问题,难以按照基准指数的权重进行配置;而规模过大的基金在调仓时可能会对市场产生较大冲击,增加操作难度和成本。

接下来,我们通过一个表格来看看基金跟踪误差的主要影响因素:

影响因素 具体说明 成份股调整 基准指数的成份股发生调整时,如果基金未能及时同步调整,会导致跟踪误差。 现金留存 基金为应对赎回等情况保留一定比例的现金,这部分现金无法完全跟踪指数,从而产生误差。 行业集中度 基金在某些行业的配置过于集中,与基准指数的行业分布差异较大,会加大跟踪误差。 汇率波动 对于投资海外市场的基金,汇率的波动可能影响其跟踪效果。总之,投资者在选择基金时,应该关注基金的跟踪误差指标,并了解基金经理的投资策略、交易成本控制以及基金规模等方面的情况,从而选择跟踪误差较小、能够更好地实现投资目标的基金产品。同时,要认识到跟踪误差是动态变化的,需要持续关注和评估。

发表评论